お金と人事のコンサルティング岩田事務所

初めての方はこちらのオススメ記事をお読みください一覧はこちら

インボイス制度で年商1000万円未満の免税業者は一掃されます

毎日ブログ生活1556日目

昨夜、長男と次男が

ニンテンドースイッチを

巡って大ゲンカ。

次男は八つ当たりの末に泣き寝入り。

楽しんでもらうために

サンタさんに頼んだのに、

ニンテンドースイッチのせいで

しょっちゅうケンカしています。

いいかげん頭にきたので

取り上げて隠しました。

閑話休題

と言われて

昨日はその前提条件の消費税の説明をしました。

インボイス制度を理解するにはまず消費税の理解から | 女性社長のお悩み相談専門 キャッシュフローコーチ岩田健一

インボイスを理解する上では

納税する消費税は

預かった消費税から支払った消費税を引く

という原理原則を

抑えておく必要があります。

この前提が分かっていないと

インボイス制度を

理解することはできません。

あともう1つ。

課税業者と免税業者の存在を

理解しておく必要があります。

消費税の免税業者とは、

おおざっぱに言えば

年商が1000万円未満の業者です。

(厳密にはいろいろ基準がありますが

私は税理士ではないので細かいことは割愛。)

例えば、建設業の下請けで

1人親方をやっていて

売上が1000万円を超えない場合です。

訪問理美容の下請けで

個人で訪問理美容をしていて

売上が1000万円を越えない場合もです。

私のような士業にも、

売上が1000万円超えない人が

ゴロゴロいます。

こうした人たちは

消費税の免税業者です。

通常の会社は課税業者ですが、

上記のような小規模の事業者は免税業者です。

年商が1000万円を超えると

2年後から課税業者になって

消費税を納めなければならない

ということは多くの事業者は

知っていると思います。

ですから、あえて

年商1000万円を超えないように

している人もいます。

で、免税業者がこのまま

インボイス制度導入を

迎えるとどうなるか。

おそらく、

免税業者のままであれば、

課税業者から取引してもらえなくなります。

上記の建設業の件で言えば、

免税業者(≒わざと年商1000万円未満)である

零細下請けの場合、

元請から仕事がもらえなくなります。

訪問理美容の委託側も、

下請に仕事を出すことを

躊躇するかもしれません。

それはなぜか。

答えは簡単。

免税事業者と取引した場合、

消費税の納税額を計算する場合に

預かった消費税から

支払った消費税を引くことが

できなくなるからです。

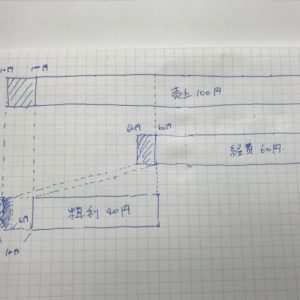

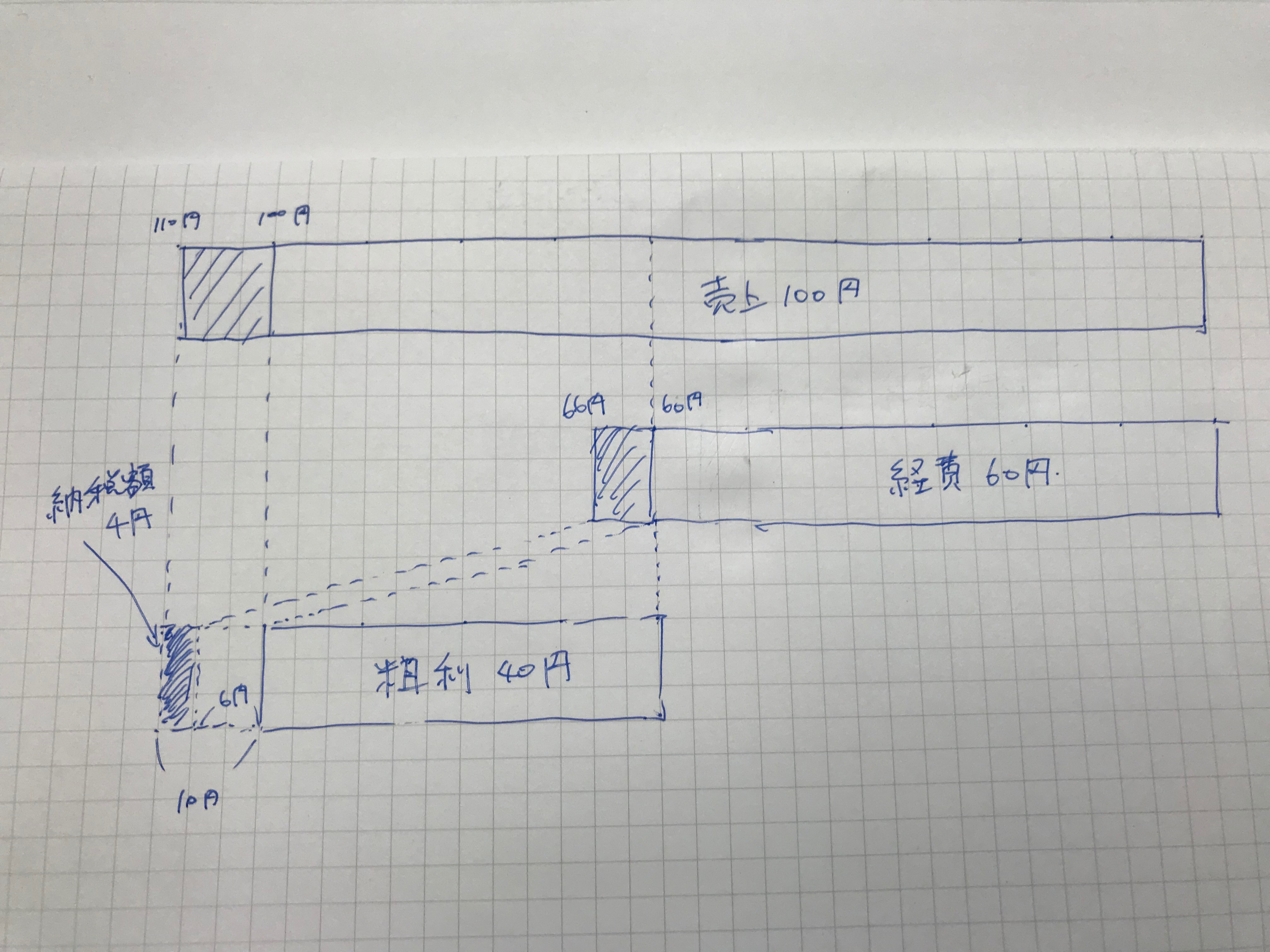

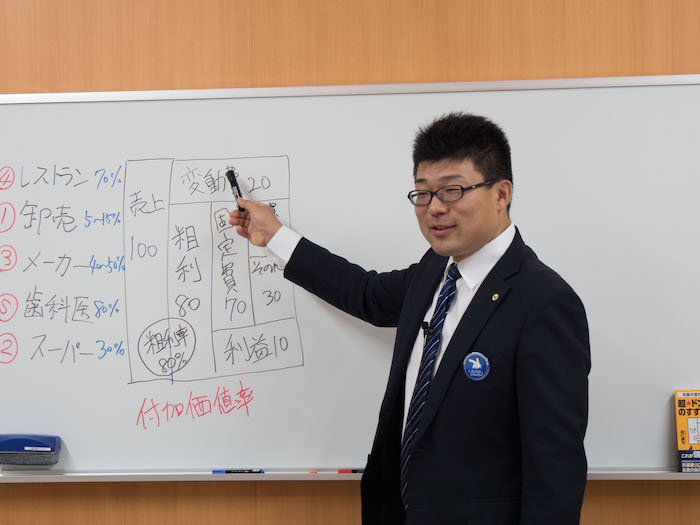

昨日も手書きの図をあげましたが

同じものをもう1回使います。

この図が元請側から見た図だと

思って見てみてください。

元請は売上100円あげて、

預かり消費税が10円あります。

下請業者に経費として60円支払いました。

別に支払い消費税を6円支払っています。

今までは、

支払先が課税業者であろうが免税業者であろうが、

消費税の計算の際には消費税を支払っているとみなして

預かった消費税から支払った消費税を引くことができていました。

ですから、この図で言うと、

預かり消費税10円-支払消費税6円=4円

の納税額で済んでいました。

しかし、

インボイス制度が始まると

消費税の計算の際に

課税業者に支払った消費税しか

差し引くことができなくなります。

ですから、経費の支払先が

免税業者である場合、

預かり消費税10円ー支払消費税0円=10円の

消費税を支払わなくてはならなくなります。

とすると、

元請が下請けに発注する場合、

課税業者に税込66円で発注するのと、

免税業者に66円で発注するのでは、

課税業者に発注した方が有利となります。

ですから、免税業者には

仕事が来なくなる

という理屈になります。

ここまで説明してきましたが、

そもそもインボイスとは何か

ということを説明していませんでしたね。

インボイスとは、

確かに課税業者に

消費税を支払いましたよ~

という証明書のようなもの

だと理解してください。

インボイスを発行できるのは

消費税の課税業者だけです。

消費税の課税業者が

消費税の支払いを受けた際に、

インボイスを発行して支払者に渡す

ことになります。

消費税の領収書のようなものです。

インボイス制度が始まると、

インボイスで支払ったと証明できる消費税額しか

預かった消費税から引くことができなくなります。

免税業者にはインボイスを

発行することはできません。

ですから、インボイス制度が始まると、

免税業者は課税業者から

取引してもらえなくなるのですね。

では、免税業者はどうすればいいのか。

免税であることを辞めて

自ら課税業者になる

ということができます。

課税業者になれば

インボイスを発行できますので

課税業者から取引してもらえる

となります。

免税から課税になるということは、

消費税をこれまで

納める必要がなかったけれども

例え年商1000万円未満だとしても

消費税を計算して申告納付することになります。

つまり、

インボイス制度というのは

免税業者を一掃するための措置です。

とくに、免税のままでいるために

ワザと年商1000万円を

超えないようにしているような

事業者を締め出すための措置なのです。

なぜ締め出す必要があるのか。

それは、税負担の公平性のためです。

免税業者は、たとえ免税だったとしても、

請求する際には消費税を計算しています。

60円の売上に6円の消費税を加算して

66円受け取っていますが、

実際には6円の消費税を国に払っていません。

66円すべて収益として

計上することになります。

この6円を益税と言います。

益税が発生すると、不公平が生じ、

消費者と課税事業者と国が損をし、

免税事業者だけが得することになります。

ですから、

年商1000万円未満の

免税事業制度は残しつつも、

結局は課税業者にならないと損をする

という仕組みにするために

インボイス制度が導入されます。

今まで年商1000万未満ギリギリで

のほほんとしていた事業者は

令和5年10月までの

あと3年半のうちに対策を迫られます。

ここの辺りで

ぬるま湯に浸かるのをやめて

売上を上げる方向で行くのか、

現状に甘んじて課税業者となって

消費税納税による

キャッシュアウトを受け入れるのか、

業者と取引するのを一切やめて

一般向けの商売に転向するのか

どうせなら、事業者たる者

売上を増やす方向で

考えたいものですね^^

ちなみに、本来私の専門は

会社における稼げるチームを作ること

です。

事業を拡大して

社員にがっつり働いてほしい

社長は下記HPもぜひご覧ください。

それではまた明日~

※私は税理士ではないので、

細かいことはお近くの

税理士さんにおたずねください。

リクエストがあったので

あくまでもインボイス制度の概要について

お伝えしただけです。

わかりやすさを優先していますし、

私はそもそも税理士ではないので

法律的には違う部分もあるかもしれません。

この内容によって不利益を受けたとしても

一切保証はできません。

2020年11月30日追記

インボイスのブログ記事に関して

ご質問いただきましたので

ブログにて回答しました。

インボイスのブログ記事にご質問いただきました^^ | お金と人事のコンサルティング岩田事務所〜会社の成長と社員の幸せの両立〜

ブログランキングに参加しています☆

是非↓を2つクリックご協力お願いします!

いつもクリックありがとうございますm(_ _)m

クリックの応援を励みにこれからもがんばります。

お断り

事例を紹介する場合は、わかりやすさを優先し、また営業秘密の漏洩を 防止する観点からも、内容に一部改変を 加えている場合があります。

同様に、分かり易さを優先するために、 あえて正確な法律用語を用いていない場合があります。

脱☆ドンブリ経営

実践セミナー開催!!

岩田事務所お問い合わせ

| 職業 | お金と人事のコンサルティング |

|---|---|

| 住所 | 〒482-0036 愛知県岩倉市西市町無量寺58-1 |

| 営業時間 | 平日9:00~18:00 |

| ホームページ | iwata-office.jp |

関連記事

カテゴリー

人気記事(トータル)

人気記事(月間)

アーカイブ

- 2024年7月

- 2024年6月

- 2024年5月

- 2024年4月

- 2024年3月

- 2024年2月

- 2024年1月

- 2023年12月

- 2023年11月

- 2023年10月

- 2023年9月

- 2023年8月

- 2023年7月

- 2023年6月

- 2023年5月

- 2023年4月

- 2023年3月

- 2023年2月

- 2023年1月

- 2022年12月

- 2022年11月

- 2022年10月

- 2022年9月

- 2022年8月

- 2022年7月

- 2022年6月

- 2022年5月

- 2022年4月

- 2022年3月

- 2022年2月

- 2022年1月

- 2021年12月

- 2021年11月

- 2021年10月

- 2021年9月

- 2021年8月

- 2021年7月

- 2021年6月

- 2021年5月

- 2021年4月

- 2021年3月

- 2021年2月

- 2021年1月

- 2020年12月

- 2020年11月

- 2020年10月

- 2020年9月

- 2020年8月

- 2020年7月

- 2020年6月

- 2020年5月

- 2020年4月

- 2020年3月

- 2020年2月

- 2020年1月

- 2019年12月

- 2019年11月

- 2019年10月

- 2019年9月